ธุรกิจทุกแห่งใช้การลงทุนระยะยาวในโครงการต่างๆโดยมีจุดประสงค์เพื่อรับผลประโยชน์ในอนาคต จากแผนต่างๆธุรกิจต้องเลือกแผนการที่สร้างผลลัพธ์ที่ดีที่สุดและผลตอบแทนก็เป็นไปตามความต้องการของนักลงทุน ด้วยวิธีนี้การใช้งบประมาณเงินทุนซึ่งเป็นกระบวนการประเมินและเลือกโครงการลงทุนระยะยาวที่สอดคล้องกับวัตถุประสงค์พื้นฐานของนักลงทุนเช่นการเพิ่มมูลค่าให้สูงสุด

IRR และ MIRR เป็นสองเทคนิคการจัดทำงบประมาณทุนที่วัดความน่าดึงดูดการลงทุน สิ่งเหล่านี้มักสับสน แต่มีความแตกต่างกันเล็กน้อยซึ่งนำเสนอในบทความด้านล่าง

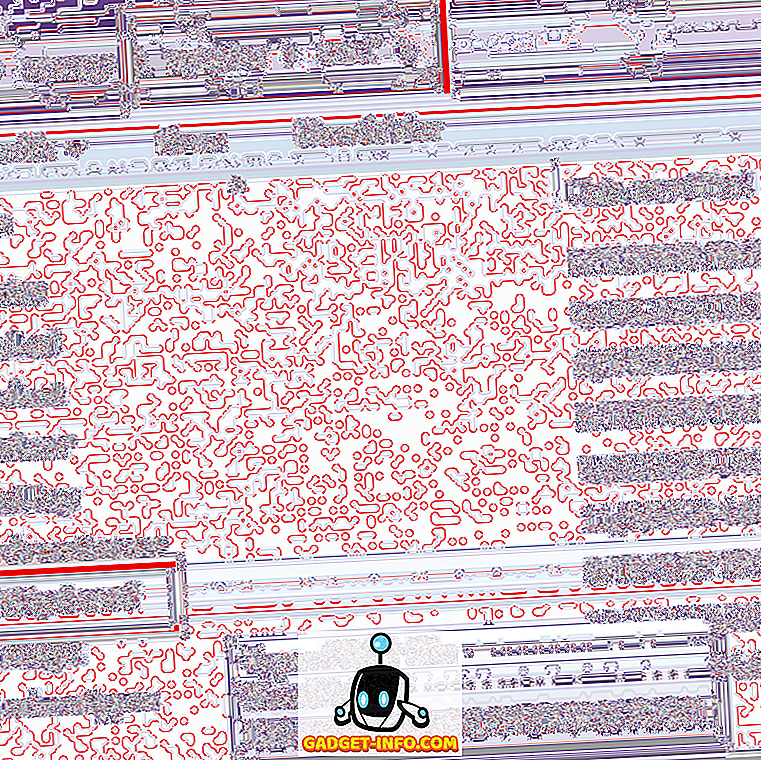

แผนภูมิเปรียบเทียบ

| พื้นฐานสำหรับการเปรียบเทียบ | IRR | MIRR |

|---|---|---|

| ความหมาย | IRR เป็นวิธีการคำนวณอัตราผลตอบแทนโดยพิจารณาจากปัจจัยภายในเช่นไม่รวมต้นทุนของเงินทุนและเงินเฟ้อ | MIRR เป็นเทคนิคการจัดทำงบประมาณทุนซึ่งคำนวณอัตราผลตอบแทนโดยใช้ต้นทุนของเงินทุนและใช้เพื่อจัดอันดับการลงทุนต่าง ๆ ที่มีขนาดเท่ากัน |

| มันคืออะไร? | เป็นอัตราที่ NPV เท่ากับศูนย์ | มันเป็นอัตราที่ NPV ของการไหลเข้าเทอร์มินัลเท่ากับการไหลออกเช่นการลงทุน |

| การสันนิษฐาน | กระแสเงินสดของโครงการจะถูกนำกลับไปลงทุนที่ IRR ของโครงการ | กระแสเงินสดของโครงการจะถูกนำกลับไปลงทุนที่ต้นทุนของเงินทุน |

| ความถูกต้อง | ต่ำ | ค่อนข้างสูง |

ความหมายของ IRR

อัตราผลตอบแทนภายในหรือที่รู้จักกันในนาม IRR คืออัตราคิดลดที่ทำให้เกิดความเสมอภาคระหว่างมูลค่าปัจจุบันของกระแสเงินสดที่คาดหวังและการใช้เงินทุนเริ่มต้น ขึ้นอยู่กับสมมติฐานที่กระแสเงินสดระหว่างกาลอยู่ในอัตราที่คล้ายกับโครงการที่สร้างขึ้น ที่ IRR มูลค่าปัจจุบันสุทธิของกระแสเงินสดเท่ากับศูนย์และดัชนีความสามารถในการทำกำไรเท่ากับหนึ่ง

ภายใต้วิธีการนี้จะใช้เทคนิคการคิดลดกระแสเงินสดซึ่งพิจารณามูลค่าของเงินตามเวลา เป็นเครื่องมือที่ใช้ในการจัดทำงบประมาณทุนที่กำหนดต้นทุนและผลกำไรของโครงการ มันถูกใช้เพื่อยืนยันความมีชีวิตของโครงการและเป็นปัจจัยหลักที่แนะนำให้กับนักลงทุนและสถาบันการเงิน

วิธีการทดลองและข้อผิดพลาดใช้ในการกำหนดอัตราผลตอบแทนภายใน ส่วนใหญ่จะใช้ในการประเมินข้อเสนอการลงทุนนั้นมีการเปรียบเทียบระหว่าง IRR และอัตราการตัดออก เมื่อ IRR มากกว่าอัตราการตัดข้อเสนอจะได้รับการยอมรับในขณะที่เมื่อ IRR ต่ำกว่าอัตราการตัดข้อเสนอนั้นจะถูกปฏิเสธ

คำจำกัดความของ MIRR

MIRR ขยายตัวเป็นอัตราผลตอบแทนภายในดัดแปลงเป็นอัตราที่เท่ากับมูลค่าปัจจุบันของกระแสเงินสดไหลเข้าครั้งสุดท้ายกับกระแสเงินสดเริ่มต้น (ปีที่ zeroth) มันไม่มีอะไรนอกจากการปรับปรุง IRR ทั่วไปและเอาชนะข้อบกพร่องต่าง ๆ เช่น IRR หลายรายการจะถูกกำจัดและแก้ไขปัญหาอัตราการลงทุนใหม่และสร้างผลลัพธ์ซึ่งอยู่ในการกระทบยอดกับวิธีมูลค่าปัจจุบันสุทธิ

ในเทคนิคนี้กระแสเงินสดระหว่างกาลเช่นกระแสเงินสดทั้งหมดยกเว้นกระแสแรกจะถูกนำไปที่ค่าเทอร์มินัลด้วยความช่วยเหลือของอัตราผลตอบแทนที่เหมาะสม (โดยทั่วไปคือต้นทุนของเงินทุน) กระแสเงินสดไหลเข้าเฉพาะในปีที่ผ่านมา

ใน MIRR ข้อเสนอการลงทุนได้รับการยอมรับถ้า MIRR มากกว่าอัตราผลตอบแทนที่ต้องการเช่นอัตราการตัดออกและถูกปฏิเสธหากอัตราต่ำกว่าอัตราการตัดออก

ความแตกต่างที่สำคัญระหว่าง IRR และ MIRR

คะแนนที่ระบุด้านล่างมีความสำคัญมากเนื่องจากความแตกต่างระหว่าง IRR และ MIRR เกี่ยวข้อง:

- อัตราผลตอบแทนภายในหรือ IRR หมายถึงวิธีการคำนวณอัตราคิดลดโดยพิจารณาจากปัจจัยภายในเช่นไม่รวมต้นทุนของเงินทุนและอัตราเงินเฟ้อ ในทางกลับกัน MIRR หมายถึงวิธีการจัดทำงบประมาณทุนซึ่งคำนวณอัตราผลตอบแทนโดยคำนึงถึงต้นทุนของเงินทุน มันถูกใช้เพื่อจัดอันดับการลงทุนต่าง ๆ ที่มีขนาดเท่ากัน

- อัตราผลตอบแทนภายในคืออัตราดอกเบี้ยที่ NPV เท่ากับศูนย์ ตรงกันข้าม MIRR คืออัตราผลตอบแทนที่ NPV ของการไหลเข้าเทอร์มินัลเท่ากับการไหลออกเช่นการลงทุน

- IRR ตั้งอยู่บนหลักการที่กระแสเงินสดระหว่างกาลถูกนำกลับไปลงทุนที่ IRR ของโครงการ ซึ่งแตกต่างจากภายใต้ MIRR กระแสเงินสดนอกเหนือจากกระแสเงินสดเริ่มต้นจะถูกนำกลับไปลงทุนในอัตราผลตอบแทนของ บริษัท

- ความแม่นยำของ MIRR นั้นมากกว่า IRR เนื่องจาก MIRR จะวัดอัตราผลตอบแทนที่แท้จริง

ข้อสรุป

เกณฑ์การตัดสินใจของทั้งสองวิธีการจัดทำงบประมาณทุนเหมือนกัน แต่ MIRR กำหนดกำไรที่ดีกว่าเมื่อเทียบกับ IRR เนื่องจากสองเหตุผลสำคัญคือประการแรกการลงทุนใหม่ของกระแสเงินสดที่ต้นทุนเงินทุนเป็นไปได้จริง อัตราผลตอบแทนไม่ได้อยู่ในกรณีของ MIRR ดังนั้น MIRR จะดีกว่าเกี่ยวกับการวัดอัตราผลตอบแทนที่แท้จริง